本週財經關注:美歐通膨與GDP數據、中韓泰央行利率決議、輝達財報

https://www.concordfutures.com.tw/ConcordFutures/

-----------------------

康和期貨股份有限公司台中分公司

營業員:凌佩君

手機: 0935-884886

LINE ID : pei098

電話:(04)23111001 轉738

地址: 台中市西屯區台灣大道二段910號4樓之1

期貨商許可證照字號:109年金管期分字第003號

警語:期貨、選擇權交易具低保證金之高度財務槓桿特性,可能產生極大的損失, 交易人請慎重考量自身財務能力,並留意控管自身帳戶風險

本週財經關注:美歐通膨與GDP數據、中韓泰央行利率決議、輝達財報

https://www.concordfutures.com.tw/ConcordFutures/

-----------------------

🌟本週重點關注🌟 美國CPI、美國經濟褐皮書、美國金融巨頭財報、台積電法說會、國安基金會議

https://www.concordfutures.com.tw/ConcordFutures/

-----------------------

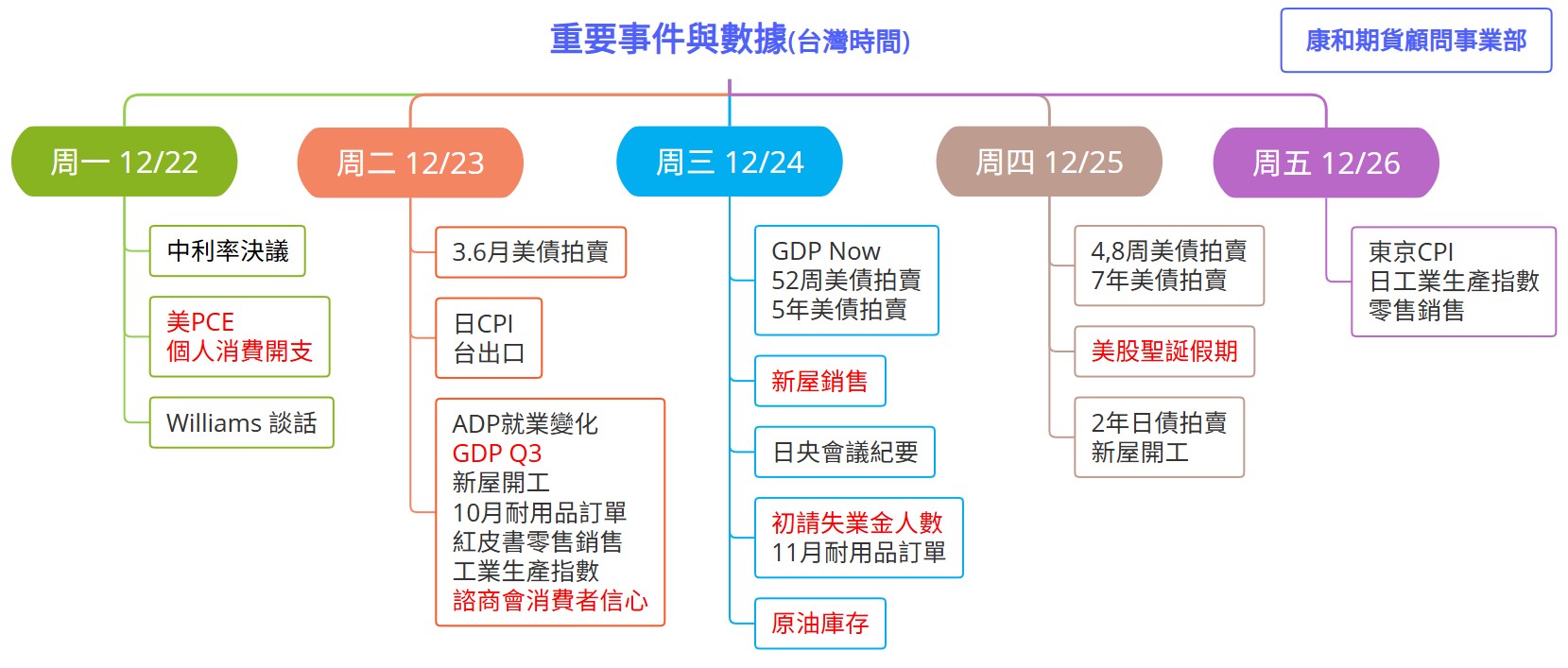

本週財經數據:12/22-12/26

https://www.concordfutures.com.tw/ConcordFutures/

----------------------

本週財經重點:美國PCE、PPI與消費者信心

-----------------------

鉅亨網編譯陳又嘉

2025-11-20 06:05

人工智慧 (AI) 晶片龍頭輝達 (Nvidia)(NVDA-US) 周三 (19 日) 盤後公布 2026 會計年度第三季財報,獲利與營收均優於華爾街預期,並釋出強於預期的第四季銷售展望,激勵股價在盤後上漲超過 5%。

黃仁勳表示,當前一代Blackwell銷售表現「好到爆表」(圖:Shutterstock)

輝達預計第四季營收將達約 650 億美元,高於分析師預估的 616.6 億美元,每股盈餘 (EPS) 預估為 1.43 美元。

輝達第三季淨利 319.1 億美元,或稀釋每股盈餘 1.30 美元,較去年同期的 193.1 億美元 (或稀釋每股盈餘 0.78 美元) 年增 65%。

Q3 財報關鍵數據 v.s. LSEG 預估

營收:570.1 億美元 v.s. 549.2 億美元

調整後 EPS:1.30 美元 v.s. 1.25 美元

資料中心營收:512 億美元 v.s. 490.9 億美元

輝達已成為全球市值最高的上市公司,主要受惠於對其 AI GPU 的強勁需求。其客戶包括微軟 (Microsoft)(MSFT-US)、亞馬遜 (Amazon)(AMZN-US)、Google(GOOGL-US)、甲骨文 (Oracle)(ORCL-US) 與 Meta(META-US) 等科技巨頭,這些公司都使用輝達的晶片開發最新的 AI 模型與技術。

由於輝達的銷售與展望被視為 AI 熱潮的風向球,其業績備受科技產業與投資人高度關注。

輝達執行長黃仁勳表示,該公司當前一代 GPU Blackwell 的銷售表現「好到爆表」。

輝達最重要的業務為資料中心,第三季銷售額達 512 億美元,大幅超越分析師預估的 490.9 億美元,年增 66%。

其中,主要為 GPU 的運算業務 (compute) 營收達 430 億美元,網路業務 (networking) 貢獻 82 億美元。

輝達財務長 Colette Kress 在聲明中表示,公司目前最熱銷的晶片產品線已經是 Blackwell Ultra,也就是 Blackwell 的第二代版本。

黃仁勳在聲明中指出,「雲端 GPU 已全部售罄」,此番言論回應了投資人對於公司快速成長的銷售主要集中在少數大型雲端服務業者 (hyperscalers),而這些業者仍需替這些晶片找到最終使用者的擔憂。

在 AI 熱潮之前,輝達最廣為人知的是其 3D 電玩顯示卡。輝達表示,第三季遊戲部門營收為 43 億美元,較去年同期成長 30%。

輝達另一個傳統業務為專業視覺化部門,第三季銷售額為 7.6 億美元,較去年同期成長 56%。其中包括今年稍早推出的 AI 桌上型電腦產品 DGX Spark 的銷售。

公司同時強調,機器人領域是其最重要的成長方向之一。第三季車用與機器人業務的合併銷售額為 5.92 億美元,按年成長 32%。

輝達表示,第三季進行了 125 億美元的股票回購,並支付 2.43 億美元的股息。

https://news.cnyes.com/news/id/6244150?exp=a

-----------------------

關門打亂數據!Fed官員集體踩煞車 12月降息機率直落五成下(圖:REUTERS/TPG)

Tag聯準會Fed降息通膨就業市場失業率利率決策政府關門美國經濟數據FOMC產業科技TOP

美國聯準會 (Fed) 今年已經兩度降息,但由於通膨依舊偏高、就業市場呈現混合訊號,加上政府關門導致官方經濟數據缺失,愈來愈多決策官員釋出「暫停降息」的訊號,使得市場對 12 月是否降息的預期大幅降溫。

官員態度轉趨謹慎 市場降息機率跌破五成

短期利率期貨顯示,市場預估聯邦公開市場委員會 (FOMC) 在 12 月 10 日會議上降息的機率一度降至 47%,遠低於本周稍早的 67%。

圖:芝商所 FedWatch 工具

一直支持降息的舊金山聯準銀行總裁戴莉 (Mary Daly) 周四表示,現在距離下次會議仍有四周,任何決定都言之過早。她強調:「我仍保持開放態度,但目前還沒有定論。」

明尼阿波利斯聯準銀行總裁卡什卡里 (Neel Kashkari) 同樣態度轉趨保留。他表示,目前美國通膨仍在 3% 左右的高檔,經濟和就業指標呈現「相互矛盾的訊號」,部分產業表現亮眼,但部分就業領域面臨壓力。

「暫停降息」門檻高 分歧擴大恐增決策難度

波士頓聯準銀行總裁柯林斯 (Susan Collins) 日前明言,除非看到勞動市場明顯惡化,否則她對進一步降息持保留態度,並指出目前掌握的通膨資訊因政府關門而非常有限。

柯林斯投票支持今年兩次降息,但此次語氣罕見強烈。她表示,政策利率可能需要維持不變「一段時間」。分析指出,這顯示 Fed 內部對後續政策方向的分歧正在加深。

主席鮑爾在上次會議後也警告,12 月再降息「遠非保證」,尤其官方數據不全,使經濟狀況「能見度下降」。

白宮本周亦示警,即使政府重新開門,通膨與就業等官方數據可能仍無法在 12 月會議前公布,讓得決策更添不確定性。市場押注的另一碼降息因此大幅降溫。

可能出現更多反對票 官方數據缺口讓降息更困難

市場分析師指出,12 月會議無論是否降息,都可能出現比 10 月更多的反對票。

上月會議中,堪薩斯城聯準銀行總裁施密德 (Jeffrey Schmid) 因認為通膨仍過高而反對降息;而理事米蘭 (Stephen Miran) 則認為通膨下降速度快於預期,主張一次降息 2 碼 (50 個基點)。

此外,聖路易聯準銀行總裁穆薩列姆 (Alberto Musalem) 憂心政策過度寬鬆,副主席傑佛森 (Philip Jefferson) 也認為在資料不足的情況下「應該更謹慎」。

若 12 月降息,施密德可能再度投下反對票,並可能加入柯林斯、穆薩列姆等官員;若按兵不動,米蘭則可能聯合其他由川普任命的理事華勒 (Christopher Waller) 與鮑曼 (Michelle Bowman) 提出異議。

另一方面,民間數據同樣提供相互矛盾的訊號。ADP 指出,10 月底前美國企業每週平均裁減逾 1.1 萬名員工;但 TLR Analytics 的銷售稅擴散指數顯示,兩個月平均值維持在 50% 以上,沒有出現警訊。

通膨則更難判讀。阿波羅全球管理 (Apollo) 首席經濟學家史洛克 (Torsten Slok) 估算,消費者物價指數 (CPI) 中約 55% 的項目漲幅仍高於 3%。他直言:「這就是為什麼 Fed 難以在 12 月降息。」

https://news.cnyes.com/news/id/6236966?exp=a

-----------------------

台股示意圖。 圖/聯合報系資料照片

2025/11/07 09:08:16

經濟日報 記者廖賢龍/即時報導

台股7日開盤指數下跌80.91點,開盤指數為27,818.54點。台積電(2330)開盤價1,460元,下跌5元。

群益投顧表示,大盤指數破月線後遇多頭抵抗反彈收紅,但沒能收復短期均線,短期均線架構趨弱壓力未解除,操作仍應謹慎應對。持股應確實依短線技術面變化,進行汰弱留強因應。

操作題材可留意:

1.SK海力士大漲HBM,挹注記憶體多頭火力─三星暫停DDR5合約報價,SK海力士決定將供應輝達的第六代高頻寬記憶體HBM4報價一口氣調漲逾50%,顯示AI伺服器高階記憶體需求強勁超乎預期,對傳統記憶體產能排擠效應有增無減,美光聞訊強漲創高,挹注記台憶體概念股多頭火力。

2.CSP推新自研晶片,ASIC概念股受惠─四大CSP持續加碼AI基建,看好明年資本支出續增,但隨著AI推論需求逐漸超越訓練,ASIC的成本效益與實用性優勢將更加被倚賴,Goolge、AWS、Meta都表示,2026年計畫推出新一代ASIC,研調機構預估明年ASIC成⻑幅度將持續超過GPU。

周四(6日)美股四大指數收盤:道瓊指數收盤為46,912.3點,下跌398.7點、跌幅0.84%;S&P500指數漲下跌1.12%;那斯達克指數下跌1.9%;費半指數下跌2.39%。台積電ADR跌1.5%,收在289.24美元,較台北交易溢價22.16%。

投資人正在應對日益加劇的經濟不確定性和估值過高的問題。職業介紹公司Challenger, Gray & Christmas發布報告稱,企業宣布的月度裁員人數激增183.1%,為二十多年來最糟的10月,企業表示成本削減和人工智慧相關工作是首要原因。

三大法人周四集中市場合計買超19.4億元:外資及陸資(不含外資自營商)賣超51.1億元,投信買超27.1億元,自營商(自行買賣)買超24.1億元,自營商(避險)買超19.7億元。

永豐期貨說,在台指期淨部位方面,三大法人淨空單減少156口至8,346口,其中,外資淨空單減少2,171口至29,917口;十大交易人中的特定法人全月份台指期淨空單減少853口至12,384口。

選擇權未平倉量部分,11月F1大量區買權OI落在28,300點,賣權最大OI落在27,500點 ; 月買權最大OI落在28,500點,月賣權最大OI落在20,000點。全月份未平倉量put/call ratio值由0.97上升至1.15。VIX指數下降1.77至26.71。外資台指期買權淨金額3.26億元 ; 賣權淨金額-0.17億元。整體選擇權籌碼面偏多。

https://money.udn.com/money/story/5607/9123593?from=edn_maintab_index

-----------------------

本周關注三大會議\美歐日加央行利率決議\美股財報\美GDP及PCE

台中期貨,基隆期貨,台南期貨,台北市期貨,雲林期貨,新北期貨,桃園期貨,新竹期貨,苗栗期貨,台東期貨,彰化期貨,嘉義期貨,台中期貨營業員,南投期貨,高雄期貨,屏東期貨,澎湖期貨,宜蘭期貨,花蓮期貨,金門期貨,馬祖期貨,台中期貨線上,台中期貨臨櫃,小台當沖,大台當沖,選擇權,康和期貨電話,康和期貨地址,微台當沖,

MoneyDJ新聞 2025-10-13 06:53:43 賴宏昌 發佈

彭博社週日(10月12日)報導,根據彭博經濟(Bloomberg Economics)的最新預測,2025年全球實質GDP成長率為3.2%、與去年相同,2026年將降至2.9%。國際金融協會(IIF)的統計顯示,今年上半年全球債務增加超過21兆美元至接近338兆美元的歷史新高。世界貿易組織(WTO)10月7日表示,受川普關稅的遞延效應影響,2026年商品貿易量預估僅成長0.5%、遠低於今年的2.4%增幅。

曾任美國財政部國際事務次長的花旗集團全球首席經濟學家Nathan Sheets指出,關稅對全球經濟活動的影響將會顯現、風暴尚未結束。Eurizon SLJ Capital執行長任永力(Stephen Jen)表示,依據過去的進口價格衝擊經驗來看,關稅衝擊可能需要6-8個季度才會影響消費並將美國經濟成長率壓低至零。牛津經濟研究院(Oxford Economics)的模擬情境顯示,以美國為主的科技業放緩將導致全球最大經濟體瀕臨衰退,並將2026年全球成長率從原先預期的2.5%降至2%。

英國金融時報報導,國際貨幣基金組織(IMF)總裁喬治艾娃(Kristalina Georgieva)10月8日表示,市場估值目前正朝25年前的網際網路狂熱水準邁進,市場對人工智慧(AI)提高生產力潛力的樂觀預期可能會突然轉向、進而衝擊全球經濟。

根據美國個人投資者協會(AAII)上週四公布的調查結果,截至2025年10月8日為止當週預期未來半年美股走高的散戶比例自前一週的42.9%升至45.9%、創2024年12月4日當週(48.3%)以來最高,連續第4週高於歷史平均值(37.5%)。

慧甚(FactSet)資深盈餘分析師John Butters 10月10日撰文指出,標準普爾500指數未來12個月的由下而上(bottom-up)目標為7,440.44點、高於一週前的7,393.18點。

Butters並且指出,以未來12個月的每股預估盈餘來推算,標準普爾500指數目前的本益比為22.8倍、高於5年平均值(19.9倍)以及10年平均值(18.6倍)。其中,資訊科技產業本益比最高、報31.0倍。

穆迪分析首席經濟學家Mark Zandi 9月撰文指出,根據穆迪近期依據機器學習模型發布的領先經濟指標,美國經濟在未來12個月內陷入衰退的機率升至高得令人不安的48%。

標準普爾500指數10月10日大跌2.71%、收6,552.51點,創9月10日以來收盤新低,年初迄今漲幅縮小至11.41%。

(圖片來源:Shutterstock)

警語:本資訊不得被視為提供買賣之參考,交易人應自行判斷前述之資訊並留意風險控管.

https://www.moneydj.com/KMDJ/News/NewsViewer.aspx?a=f06f10c2-8c28-4cff-a714-58937fb9a82e

鉅亨網編譯羅昀玫 綜合外電 2025-09-12 05:06

最新通膨數據溫和,市場押注聯準會可望迎來今年首次降息,美股週四 (11 日) 群揚走升。10 年期美債殖利率一度跌破 4%。

道瓊首次登上46000點大關 三大指數改寫歷史新高(圖:REUTERS/TPG)

道瓊收盤大漲超 610 點,並首次登上 46000 點大關。標普 500 指數漲幅逾 0.9%。那斯達克指數收漲約 0.7%,連續第四天改寫收盤新高,並首次站上 22,000 點大關。

美國 8 月消費者物價指數 (CPI) 年增率達 2.9%,高於 7 月的 2.7%,符合經濟學家預期,顯示通膨仍高於聯準會 2% 的目標,但並未失控。

同日公布的數據還顯示,最新一週 (9 月 6 日止) 首次申領失業救濟金人數大幅增加 2.7 萬人,達到 26.3 萬人,創 2021 年 10 月以來新高,顯示勞動市場明顯降溫。這些訊號強化市場對聯準會下週降息的期待,以應對勞動市場快速放緩。

聯準會理事提名人米蘭 (Stephen Miran) 預料將於週一 (15 日) 在參議院全體會議接受表決確認,可能趕上 9 月 16 日至 17 日的利率決策會議。

其他央行消息,歐洲央行 (ECB) 週四連續第二次會議決議按兵不動,維持利率不變,另一方面,土耳其央行則再次宣布降息。

地緣政治方面,美國商務部長盧特尼克週四受訪時表示,美國最終有望與台灣、瑞士與印度達成貿易協議,並透露南韓雖已宣布與華府達成協議,但仍未正式簽署文

美股週四 (11 日) 主要指數表現:

美股道瓊指上漲 617.08 點,或 1.36%,收 46,108 點。

那斯達克指數上漲 157.014 點,或 0.72%,收 22,043.07 點。

S&P 500 指數上漲 55.43 點,或 0.85%,收 6,587.47 點。

費城半導體指數上漲 37.298 點,或 0.63%,收 5,995.39 點。

NYSE FANG+ 指數上漲 33.95 點,或 0.21%,收 5,955.17 點。

標普 11 大板塊中,材料、醫療保健與非必需消費板塊領漲,漲幅均逾 1.7%,僅能源小幅收黑。(圖:finviz)

焦點個股

NYSE FANG + 指數中的科技五大巨頭走勢分歧。Meta (META-US) 跌 0.14%;蘋果 (AAPL-US) 上漲 1.43%;Alphabet (GOOGL-US) 漲 0.50%;微軟 (MSFT-US) 漲 0.13%;亞馬遜 (AMZN-US) 跌 0.16%。

費半成分股普遍收高。博通 (AVGO-US) 下跌 2.69%;輝達 (NVDA-US) 漲 0.09%;應用材料 (AMAT-US) 大漲 4.12%;高通 (QCOM-US) 上漲 1.61%;AMD (AMD-US) 下跌 2.43%;美光 (MU-US) 狂漲 7.55%。

台股 ADR 漲跌互見。台積電 ADR (TSM-US) 跌 0.59%;日月光 ADR (ASX-US) 下跌 1.68%;聯電 ADR (UMC-US) 跌 1.02%;中華電信 ADR (CHT-US) 上漲 1.01%。

企業新聞

美國軟體巨擘甲骨文 (ORCL-US) 在創下 1992 年以來最大單日漲幅後回落,因部分散戶選擇獲利了結,該股重挫 6.23% 至每股 307.86 美元。

美光 (MU-US) 狂飆 7.55% 至每股 150.57 美元,因花旗上調評級,認為資料中心需求將推動業績超預期。

華納兄弟探索公司 (WBD-US) 暴漲 28.95% 至每股 16.17 美元。《華爾街日報》報導,派拉蒙天舞 (Paramount Skydance) 計畫以現金為主提出對華納兄弟探索的收購方案。

穩定幣發行商 Figure 週四開始在那斯達克交易,股票代號為「FIGR」,漲幅超 24%,報每股 31.11 美元。

雜貨商 Kroger (KR-US) 股價走高 0.30% 至每股 67.23 美元,公司上調全年核心銷售預測,受惠於消費者對平價商品需求穩健。

達美航空 (DAL-US) 下跌 1.55% 至每股 60.44 美元,雖然公司調高第三季營收展望,但經濟艙需求疲弱令市場擔憂。

經濟數據

美國 8 月 CPI 年增率報 2.9%,預期 2.9%,前值 2.7%

美國 8 月 CPI 月增率報 0.4%,預期 0.3%,前值 0.2%

美國 8 月核心 CPI 年增率報 3.1%,預期 3.1%,前值 3.1%

美國 8 月核心 PPI 月增率報 0.3%,預期 0.3%,前值 0.3%

美國上週初領失業金人數報 26.3 萬,預期 23.5 萬,前值 23.6 萬

美國上週續領失業金人數報 193.9 萬,預期 195 萬,前值 193.9 萬

華爾街分析

穆迪信評總監 Atsi Sheth 稱:「通膨一直相當黏著,至於是否稱之為停滯性通膨,人們有不同的定義,但可以肯定的是,我們正處於一個相較於過去幾年相當不同尋常的時期,因為勞動市場正在顯著放緩,而通膨卻沒有隨之降溫。」

Freedom Capital Markets 首席市場策略師 Jay Woods 表示:「降息一碼幾乎是必然,但從就業數據來看,2 碼仍有機會。關鍵在 10 年期美債殖利率,若出現 3 字頭,股市可能進一步上漲。」

https://news.cnyes.com/news/id/6152019?exp=a

-----------------------